根据中国银行、中国工商银行等多家国有银行此前发布的公告,自8月25日起,对个人房贷统一转换为贷款市场报价利率(LPR)定价。若对转换结果有异议,可于2020年12月31日前通过网上银行、手机银行自助转回或与贷款经办行协商处理。

值得关注的是,25日,央行相关负责人在国务院政策例行吹风会上提到了LPR改革成效。央行货币政策司司长孙国峰表示,LPR是报价行根据自身对最优质客户实际发放贷款利率的水平,在以中期借贷便利利率为代表的公开市场操作利率基础上加点报出,加点幅度取决于各行自身资金成本、市场供求、风险溢价等因素。

他说,未来LPR的走势取决于宏观经济趋势、通货膨胀形势以及贷款市场供求等因素,具体要看报价行的市场化报价。同时也应当看到,LPR和贷款利率不是简单的对应关系,2020年7月企业贷款利率同比下降0.64个百分点,降幅明显超过同期一年期LPR的降幅,体现了LPR改革疏通利率传导机制的效果。随着LPR改革推动贷款利率下降的潜力进一步释放,预计后续企业贷款利率还会进一步下行。

央行副行长刘国强进一步说,央行改革完善LPR形成机制,经过一年来的持续推动,取得了显著成效:LPR的市场化程度明显提高、LPR已经成为金融机构贷款定价的主要参考、货币政策传导效率明显增强、对存款利率市场化起到了重要的推动作用、促进金融结构优化。总的来看,以LPR改革为办法,促进降低贷款利率的成效显著。2020年7月,企业贷款加权平均利率是4.68%,同比下降了0.64个百分点,降幅明显超过同期一年期LPR的降幅。

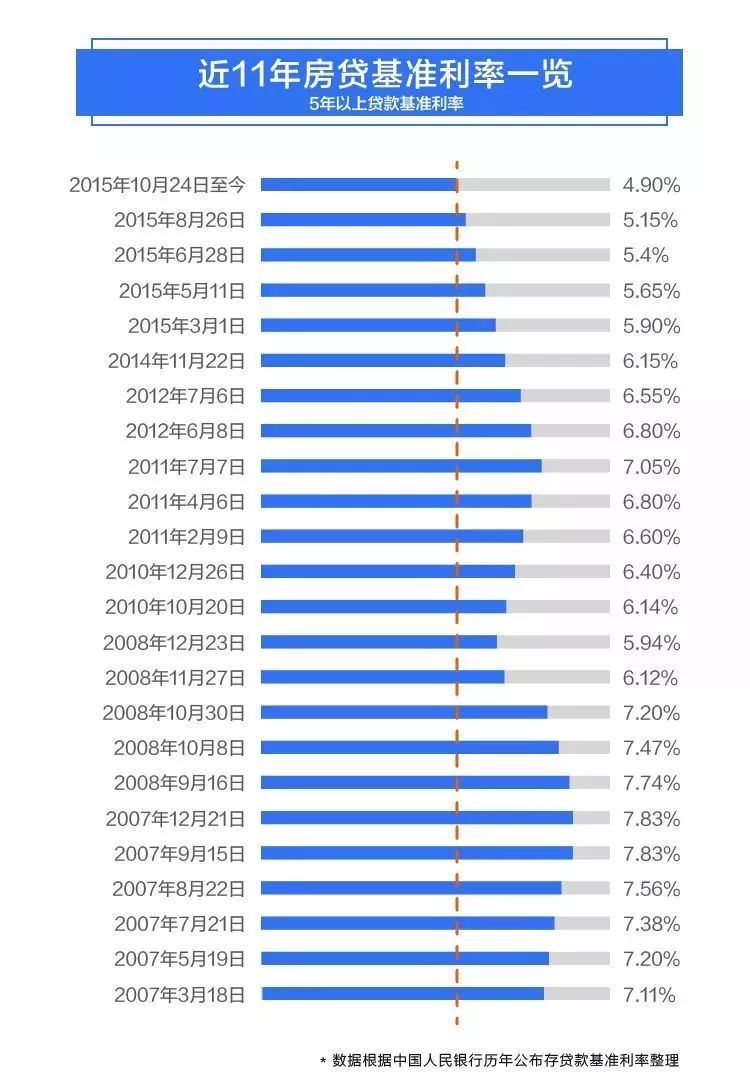

他分析,未来短期内5年期以上LPR下降概率缩小,房贷利率下降节奏将放缓,逐步趋于稳定。贝壳研究院数据显示,持续宽松的房贷政策已出现分化,8月有4个城市房贷利率出现回升。未来货币政策由总量宽松向结构性“精准滴灌”转变,同时“房住不炒”定位不变,未来房贷利率降幅有限。